「相続税」、聞いたことはあるけどどんな税金かわからない。

この記事では、以下のような相続税全般のことに関して税理士が解説します。

- 相続税とはどんな税金か

- 相続税申告が必要な人、期限など

- 相続税対策

なお、この記事では概要説明に留めていますので、詳しい話はリンク先の各ページをご覧ください。

>>無料:期間限定プレゼント「10日で分かる相続対策の基礎講座」はこちらをクリック

相続税とは?

相続税とは、以下のいずれかの事由によって財産を取得した方が支払わなければならない税金です。

- 相続

- 遺贈(いわゆる遺言書)

- 相続時精算課税による贈与

簡単に言えば、人が亡くなったことに伴い、財産を受け取った子供や妻、夫などの相続人が支払う税金です。

相続税対策

相続税対策は、生きているうちに行わなければいけません。

相続税対策と一言でいっても、何を行うべきかは以下のように、家庭の事情によって異なります。

- 家族構成

- 家族との仲

- 財産がいくらあるのか

- どのような財産があるのか(現金、建物、土地、株式など)

- 夫、妻の財産がいくらあるのか

特に、財産がいくらあるのかや、どのような財産があるかによって、とるべき相続対策は全く異なります。

ただし、よく採られる相続税の節税方法として、以下の5つの方法が挙げられます。

よく採られる相続税対策の方法(節税方法)

- 生命保険の活用(より詳しくは、「生命保険による相続税の節税(相続税法12条の非課税枠)を税理士が解説」)

- 不動産の購入

- 生前贈与

- 非課税資産の購入

- 養子縁組

実際に相続税対策を行う際は、相続税の試算を行い、いま亡くなったとした場合にいくら相続税がかかるのか確認を行います。その後、家族の感情面や税金面、両方から考えた対応を練る必要があります。

いきすぎた相続税対策は家族が争う原因になりますので、気を付けてください。

なお、相続税対策のより具体的な内容については、「【相続税対策5選】生前にすべき節税方法を相続税に強い税理士が解説」の記事をご覧ください。

相続税の申告

相続税の申告とは?

相続税の申告では、以下の2つを行います。

- 税務署に書類(相続税の申告書)を提出すること

- 相続税を納めること

相続税は、支払う税金を国や税務署が計算してくれるものではありません。したがって、身近な方が亡くなった場合は、早めに税理士に相談することをお勧めします。

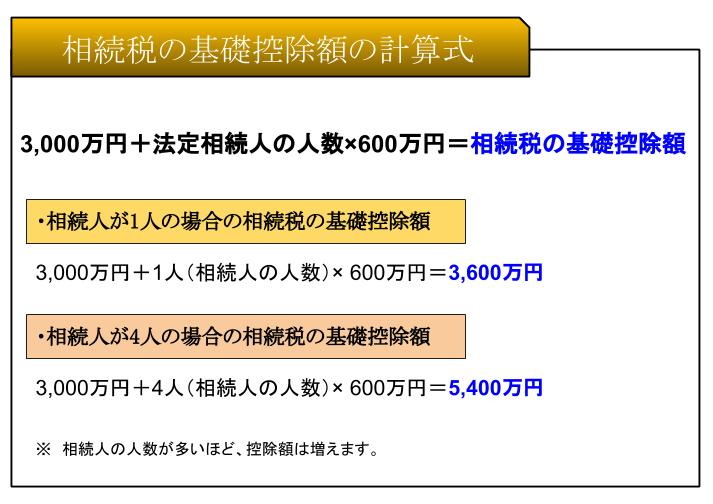

相続税の基礎控除

相続税の基礎控除額は、以下の算式によって計算されます。

この金額を超えた場合に相続税がかかる可能性があり、つまり、相続税は、遺産が3,000万円を超える場合に申告が必要な可能性があります。

なお、実際にいくら相続税がかかるのかは、相続税の目安表を公開していますので「相続税はいくらからかかる?いくらまで無税?目安を税理士が解説」の記事をご覧ください。

ちなみに、相続税がかかる可能性があるのは遺産が3,000万円超のときですが、3,000万円を超えたからといって、いきなり何千万円もの相続税がかかるわけではありません。

相続税の基礎控除額を超えた場合、その超えた部分に対して相続税がかかることになっています。

相続税の税率は何%?

相続税の税率は遺産額に応じて10%から55%です。

簡単に言うと、引き継いだ遺産額のうち、10%から55%が税金として持っていかれるということです。

この税率は人によって異なり、一律何%と決まっているものではありません。

なお、「【相続税税率】半分持っていかれるってホント!?相続に強い税理士が解説」で、相続税の税率に関してよくご相談いただく内容をご紹介していますので、ぜひこちらもご覧ください。

相続税申告に必要な書類

相続税の申告に必要な書類は数百枚に及びます。

相続税の申告に必要な書類の一例

- 故人が生まれてから亡くなるまでの一連の戸籍

- 建物や土地の登記簿謄本など、財産に関する資料

この他にも、色々ありますが、数百枚レベルの資料を集め、検証する必要があります。

必要な資料の一例を「相続税申告の手続きにおける必要書類や添付書類を税理士が解説」でご紹介していますので、ご興味があればこちらもご覧ください。

相続についてのお尋ね

税務署は、強大な権力を持っています。

したがって、遺産がどの程度あるのか、大雑把に把握しています。

そこで、もし相続税の申告が必要そうという場合には、税務署から「相続についてのお尋ね」という書類が届きます。

お尋ねに何を回答すべきか、いつまでに回答すべきかなど、詳細は「相続税のお尋ねが税務署から届いたときの対処法を税理士が徹底解説」で解説しています。

相続税申告の手続きは自分でできる?

相続税の申告は、病気を適切な方法で自分で治すことができないのと同じく、自分で行うことは現実的ではありません。

数百枚に及ぶ書類の検証に加え、役所への聞き込みや、現地調査も必要です。

相続税の申告は、支払った税金が足りなければ罰金を納めることになり、また、余分に税金を支払っても税務署は教えてくれません。

もちろん、金銭面だけでなく、家族仲が悪くなることもありますので、司法書士や税理士などの専門家を交えて相続手続きや相続税の申告手続きを行う必要があるでしょう。

なお、相続税申告の手続きをどのように行うかについては「相続税申告手続きの仕方:自分でできる?相続税に強い税理士が解説」の記事で解説していますので、こちらをご覧ください。

相続税の申告や納付の期限

相続税の申告書の提出や納付は、亡くなってから10か月以内に行う必要があります。この期限を過ぎると罰金がかかってしまいます。

より興味があれば「【相続税申告期限】いつまでに税金を支払う?相続に強い税理士が解説」の記事をご覧ください。

相続税を払えない場合の対処法

相続税は現金による一括払いが大原則です。

しかし、どうしても払えない場合には他の方法もあります。

相続税を払えない場合の対処法の一例

- 延納

- 物納

- 銀行からの借り入れ

- 不動産の売却(※)

これらについては、「相続税を払えない場合の4つの対処方法を相続税に強い税理士が解説」でより具体的に解説しています。

※不動産の売却を行うと所得税がかかります。詳しくは「相続で継いだ不動産の売却にかかる税金を相続税に強い税理士が解説」をご覧ください。

相続税の財産評価(不動産)

相続税がかかる財産額は、亡くなった日時点の財産価値によることとされています。

この財産価値は、不動産屋に行ってもわかりません。

なぜなら、「相続税法」や「相続税法基本通達」といった決まりに則って計算しなければならないからです。

現金であれば、「いくら」というのを簡単に把握できるかもしれませんが、不動産の価値算定は容易ではありません。

自宅にも相続税がかかる

相続税は、現金だけでなく、自宅などの不動産にもかかる税金です。

遺産の中に自宅があると揉めやすいので、生前に遺言書を作成しておく等の対策をとることをお勧めします。

自宅を相続する場合の注意点と節税ポイントについて「自宅(実家)にも相続税がかかる。不動産の相続に強い税理士が解説」の記事で解説していますので、あわせてご覧ください。

マンションがあると相続税がかかる可能性が高い

遺産の中にマンションが含まれていると、それだけで相続税がかかる可能性は極めて高くなります。

なぜなら、財産価値が高いからです。

マンションの相続税の評価方法については「マンションがあると相続税がかかる可能性大。相続に強い税理士が解説」で解説しています。

相続税の土地の計算

相続税法上の土地の評価は、「路線価方式」や「倍率方式」といった方法によって計算します。

不動産屋に行ってもわかりませんので、これらの方法に則って計算しなければならないということだけ覚えておきましょう。

なお、路線価方式については「相続税の増税?令和2年分の路線価が公表された影響を税理士が解説」の記事で解説していますので、ご興味があればご覧ください。

相続税の計算上、経費となるもの

相続税の計算上、経費のように、差し引けるものがあります。

それが以下の2つです。

- 債務控除(ローン等)

- 葬式費用

つまり、ローンやお葬式にかかったお金のうち、相続税法で認められているものについては、相続税がかかる財産から差し引くことができます。

たとえば、お葬式に100万円かかったのであれば、その100万円に対して税率10%から55%、つまり、10万円から55万円の相続税負担がへることになります。

なお、相続税の計算におけるローンの取り扱いについては、「ローンがある場合の相続税はどうなる?相続に強い税理士が徹底解説」の記事でより詳しく解説しています。

また、葬式費用に関する取り扱いや相場について「葬儀費用は誰が支払う?相場は?相続税の取扱いとともに税理士が解説」の記事で解説しています。

相続税の支払いを減らす特例

相続税の非課税枠

相続税を計算するうえで、「非課税」となる取り扱いがいくつかあります。

非課税というのは、つまり、相続税がかからないということです。

いくつか条件がありますが、「生命保険金」や「死亡退職金」といったものが挙げられます。

より詳しくは「相続税の3つの非課税枠(節税)について相続に強い税理士が解説」をご覧ください。

相続税の配偶者控除

相続税の計算上、夫や妻といった「配偶者」が遺産を引き継いだ場合には、生活を守るため、相続税の支払いを大きく抑える仕組みがあります。

詳しくは「【相続税の配偶者控除】注意すべき3つのポイントを税理士が解説」の記事で解説しています。

相続税の税務調査

相続税調査

相続税の申告を行った後、2年3年たってから、税務署の職員が調査にやってくることがあります。

調査が行われた場合には、故人の生前の生活状況などから、相続税の申告上、漏れていない財産が無いか確認が行われます。

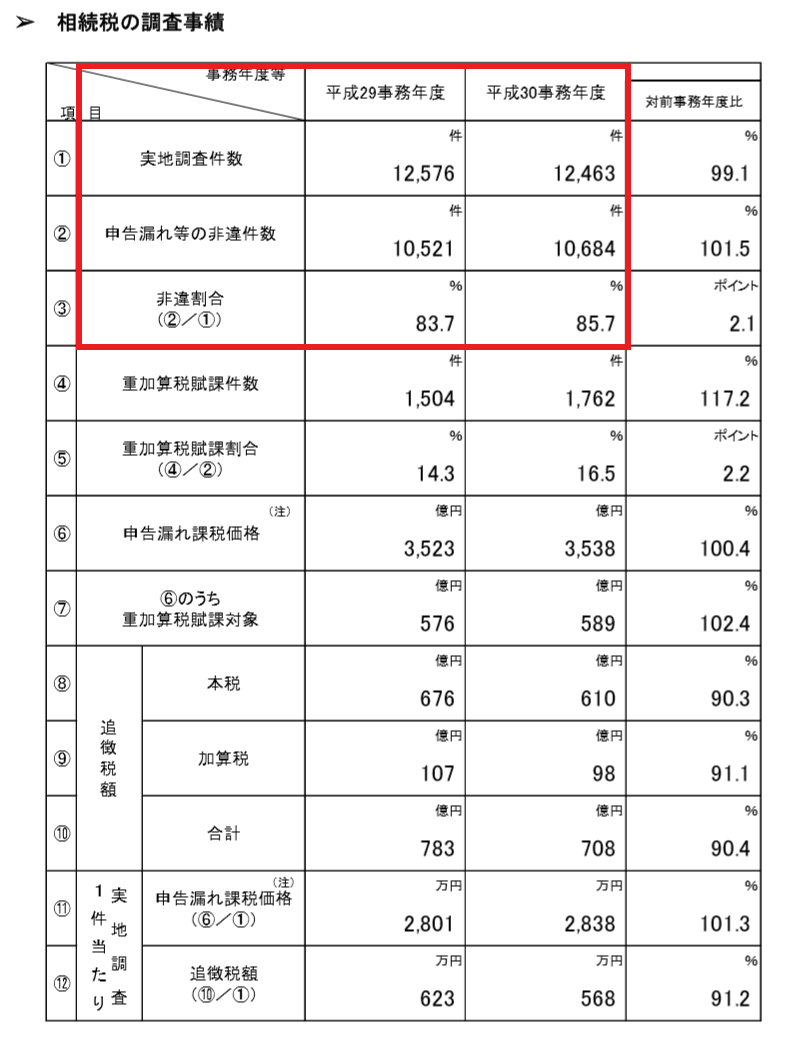

ここで、漏れが見つかることはかなり多く、平成30年でいうと85.7%です。

しっかりした税理士に依頼し、なおかつ、把握している情報はすべて開示することが大切です。

相続税の調査は何年前までさかのぼる

相続税の税務調査では、10年間を目安に確認が行われると思って良いでしょう。

詳しくは「相続税は何年前までさかのぼる?10年間が一つの目安:税理士が解説」をご覧ください。

相続税追徴課税

相続税の申告で財産の漏れが見つかった場合には、相続税の支払いが足りていなかったことに対して罰金が課されます。

詳しくは「【相続税追徴課税】税務調査による税金の罰金について税理士が解説」をご覧ください。

相続税はどんな税理士に依頼すればいいの?

相続税に強い税理士の見極め方

相続税は税理士の中でも専門的な領域です。また、大手の事務所では税理士でない職員が担当するケースもあり、細やかなアドバイスを受けられないこともあります。

「相続税に強い税理士の見極め方と申告などを依頼するタイミングを解説」をご覧ください。

相続税の税理士費用

相続税申告にかかる税理士への報酬は、財産額の1%ぐらいが目安です。

もちろん、何をどこまで依頼するか等によっても変わりますが、このぐらいを見ておくと良いでしょう。

なお、相続手続き費用は銀行に依頼すると数百万円に及びますので、相続手続きについても提携の司法書士や行政書士を紹介してもらうと良いかもしれません。

より詳しくは「相続税申告の税理士費用(税理士報酬)の料金はいくら?誰が払う?」の記事をご覧ください。

>>無料:期間限定プレゼント「10日で分かる相続対策の基礎講座」はこちらをクリック

人気記事

-

1

1 【相続税対策5選】生前にすべき節税方法を相続税に強い税理士が解説

相続税は、事前に対策をしておくことで数百万円、数千万円レベルで変わります。 この記事では、以下の疑問を税理士が解決します。 家族に遺す財産に、どのぐらいの相続税がかかるのか心配 相続税対策を始めるべき ...

-

相続税に強い税理士の見極め方と申告などを相談するタイミングを解説

相続が起きて税理士に相談するとき、「どの税理士に頼んでも一緒だろう」と思っていませんか? 実は、相続税の金額は、税理士の力量によって大きく変わることがあり、10人税理士がいれば、10人とも違う相続税額 ...

-

相続税の早見表 いくらからかかる?いくらまで無税?東京の税理士が解説

6人に1人 これは、東京で平成30年に亡くなった方の内、相続税の申告が必要だった方の数です。 「うちは大してお金がないから相続税は関係無い」と思われる方は多いですが、相続税は、意外と身近な税金です。 ...

【プロフィール】

一般社団法人 全国第三者承継推進協会 理事

ブラッシュメーカー株式会社 代表取締役

ブラッシュメーカー会計事務所 代表・税理士

【セミナー実績】

起業成功の絶対法則を学ぶ4時間(株式会社ウェイビー主催)

【その他】

税理士事務所向け商品:01顧問クラウドの開発責任者

【概要】

士業など専門家1,500人以上が協会員として所属する団体の理事に就任している。税理士法人古田土会計、国内最大手の税理士法人であるデロイトトーマツ税理士法人を経てブラッシュメーカー会計事務所を創業。 現在は、相続税の分野に力を入れて活動をしている。依頼者の相続が円滑に完了するためのサポートを行うことを、仕事の基本としている。

【ブラッシュメーカー会計事務所】

住所:東京都千代田区神田紺屋町28番紺屋ビル302号

電話:03-4500-2157

所属:東京税理士会

登録番号:131553