生命保険を上手に活用すると、数百万円レベルで相続税の節税を行うことが可能です。

この記事では、

- 相続税における生命保険の取り扱い(根拠)

- 生命保険による相続税の節税効果(実際の効果)

- 結局どんな保険に入ればいいの?(具体的な紹介)

この3点で解説します。

相続税は、亡くなる前、元気なうちに手を打つことで節税できる可能性があります。ぜひ、相続税で失敗しないための知識を身に着けてください。

また、知らないと損する生命保険金の動画を公開していますので、こちらもあわせてご覧ください。

>>無料:期間限定プレゼント「10日で分かる相続対策の基礎講座」はこちらをクリック

目次

生命保険金を受け取った場合、相続税がかかる

相続税は、故人の死亡に際して、財産を引き継いだ相続人に課税される税金です。

これは、現金や不動産といった財産をはじめとして、自身が死亡した場合に、子どもや奥さんに保険金がおりるようにしていた場合なども、この保険金に対して相続税の課税が行われます。

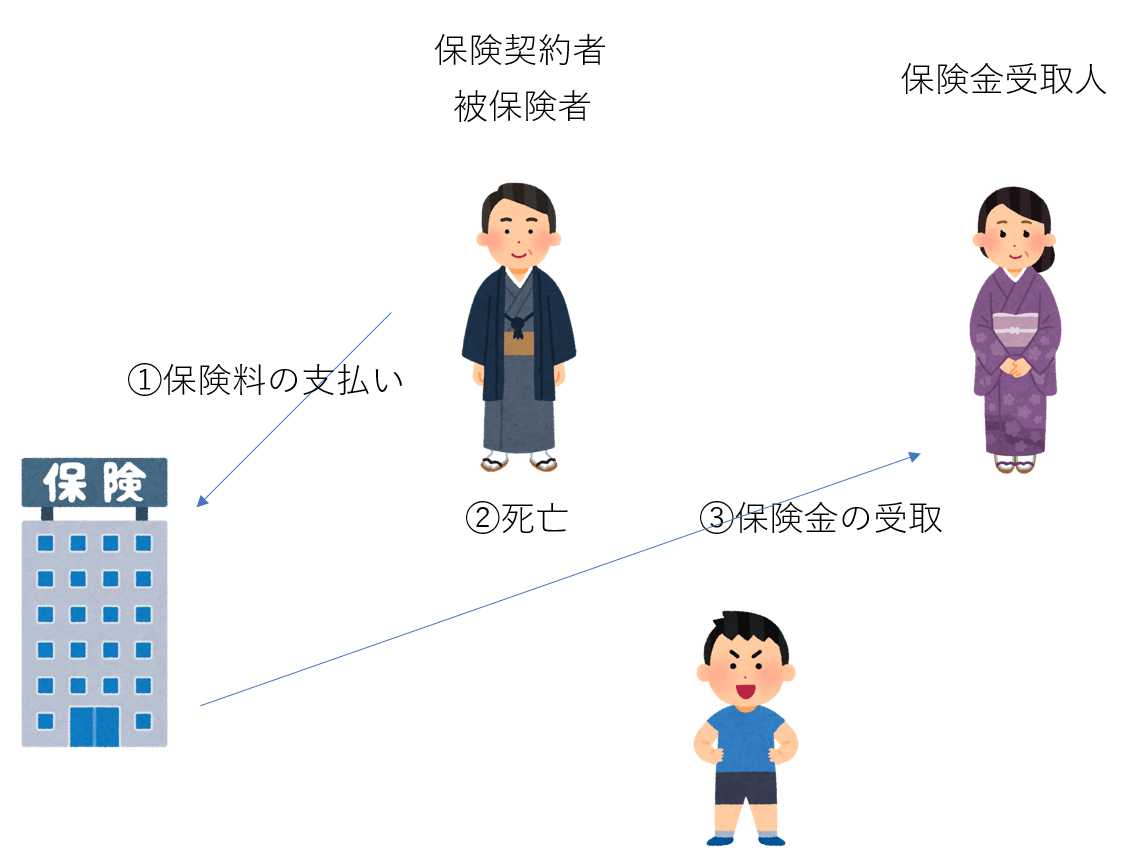

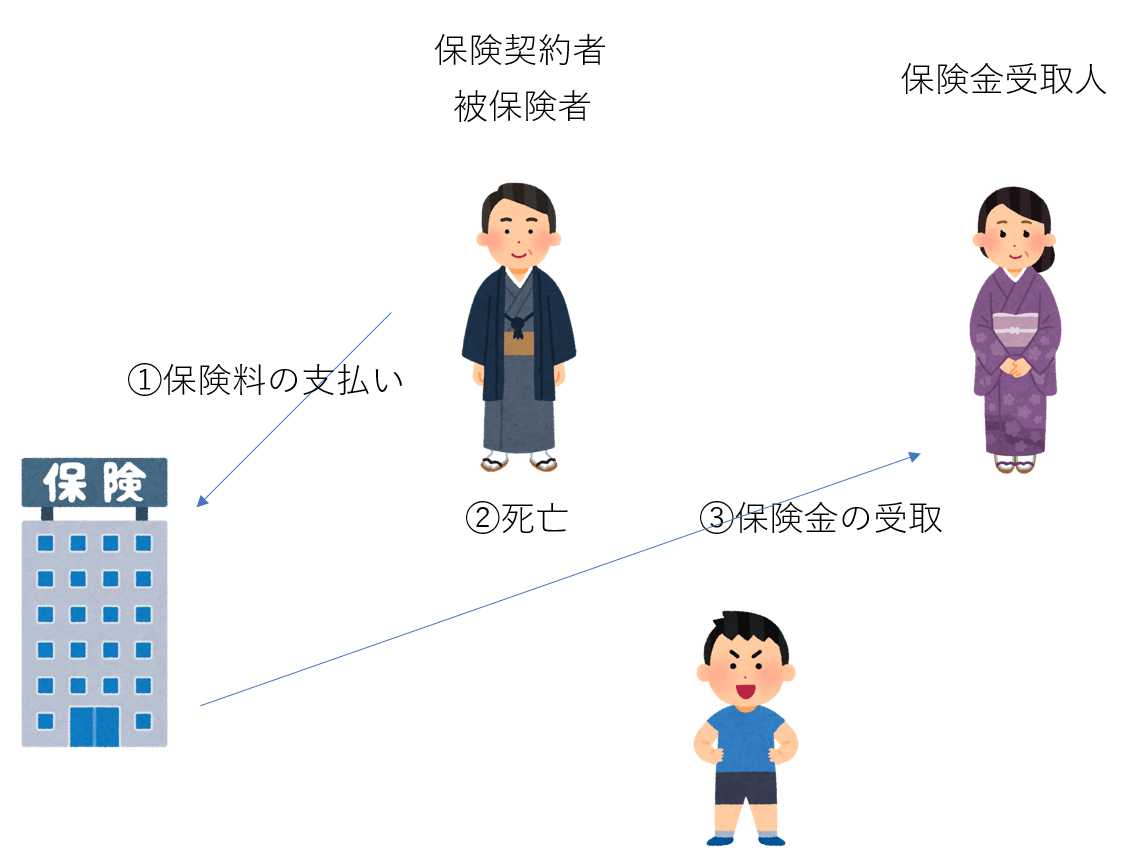

図にしました。

子どもがまだ小さいため、父が、自身が亡くなった際、妻に保険金がおりるように保険料を支払っているケースです。

<参考:生命保険の用語について>

| 保険契約者 | 保険会社と保険契約を行う人のことで、契約上の権利や義務を持ち、一般的に、保険料を支払う人のことです。 |

| 被保険者 | その人が死亡した場合や、けが、病気などになった場合(保険事故が起こった場合)に保険がおりる、その保険の対象となる人のことです。 |

| 保険金受取人 | 保険事故が起こった際、保険金を受け取る人のことです。 |

このように、父が保険料を支払っていたにもかかわらず、父の死亡によって妻が保険金を受け取った場合には、実質的に父から妻に財産を直接わたしていることと大差がありません。

したがって、妻が受け取るこの保険金には相続税が課税されます。

相続税申告における生命保険金の非課税限度額(非課税枠)

生命保険金は、定相続人の数×500万円まで相続税が非課税

上記のケースで死亡保険金を受け取った場合には、父が亡くなった際、その死亡保険金に対して相続税が課税されます。

これは、相続税が「お金や不動産、宝石や家財など、亡くなった方が持っていた、ほぼすべての財産に対して課税される」ことから、仕方がないことと言えます。

これだけ聞くと、「保険金を使った相続税の節税は無理」ですね。

ただし、相続税法では例外的に、相続税が課税されない財産(非課税財産)というものがあります(相続税法第12条第1項)。

代表的なものとしては「お墓」や「仏壇」が挙げられますが、その他に、一定の条件を満たした保険金も非課税となります。

ただし、非課税になるのは受け取った保険金全額ではなく、次のように上限が設けられています。

| 保険金の非課税限度額(非課税枠)=法定相続人の数×500万円 |

すべての相続人が受け取った保険金の合計額のうち、法定相続人1人当たり500万円まで非課税です。

要するに、奥さんと子ども1人の家庭であれば1,000万円、奥さんと子ども2人の家庭であれば1,500万円まで、相続税が課税されることなく保険をかけることができます。

上図のように、

- 父の死亡に際し、妻に死亡保険金が1,500万円おりる

- 法定相続人が妻と子供1人の合計2人

となるケースでは、死亡保険金1,500万円のうち、1,000万円が非課税となり、残りの500万円部分に対してのみ相続税が課税されることになります。

| 1.死亡保険金(保険金がおりる額) | 1,500万円 |

| 2.非課税限度額 | 1,000万円(500万円×2人) |

| 3.相続税が課税される保険金(1 - 2) | 500万円 |

要注意:保険料をだれが負担したか、だれに保険をかけていたかで税金の取り扱いが変わる

保険料をだれが負担していたか、だれに保険をかけていたかによって税金の取り扱いが大きく変わります。

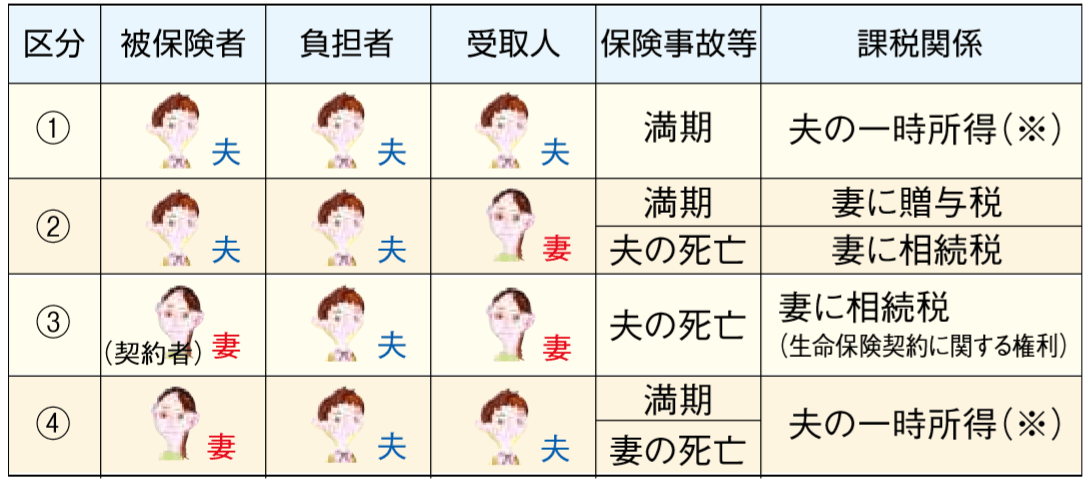

先ほど説明したのは、下記②のパターンです。

<保険金の課税関係>

引用:国税庁パンフレット 「保険と税」

URL:https://www.nta.go.jp/publication/pamph/koho/kurashi/pdf/10.pdf

繰り返しですが、上記②のように、夫が、自身が死亡した場合に妻に保険金がおりるように保険料を支払っていた場合、これは相続税の課税対象となります。ただし、受け取った保険金のうち500万円×法定相続人の数まで非課税となります。

その他、上記③のケースのように、夫が妻に保険をかけ、保険料を夫が支払っていた場合では、夫が死亡したときに夫が支払った保険料分の財産移転があったものとして相続税が課税されます。

このように、死亡した方が生前に保険料を負担していた場合には、おりた保険金であったり、保険金の受け取りがなかったとしても支払っていた保険料相当額について相続税の課税が行われる仕組みになっています。

なお、③のケースでは、相続税の非課税は無く、まるっと課税されますので、契約は慎重に行わなければなりません。

参考

以下は補足です。不要であれば読み飛ばして次の章に進んでください。

参考:生命保険金を受け取る人が複数人いる場合の、1人あたりの相続税の非課税額

子ども2人に対して保険金がおりるようにしているケースなど、保険金を受け取った人が複数いる場合、相続人1人あたりの非課税限度額は、受け取る保険金額の割合に応じて以下のように按分されます。

| 各相続人の保険金の非課税限度額(非課税枠)=法定相続人の数 × 500万円 × 各相続人が受取った保険金額 ÷ 相続人全員が受取った保険金額 |

参考:相続税の非課税の対象になるのは自分にかけた死亡保険金

上記のように、非課税となるのは自身にかけた死亡保険に限られますが、以下のものもあわせて保険金として取り扱われ、一定額まで非課税として取り扱われます。

- 保険金とともに受け取った配当金

- 保険金の払い戻しとともに払い戻しを受ける前納保険料

参考:生命保険金が課税される金額について、事例を基に確認

次に、事例を基に解説を行います。

前提条件

|

生命保険の非課税枠合計:500万円×3(相続人の数)=1,500万円

(事例1)

| 生命保険の受取人と保険金額 | 各相続人の非課税限度額(非課税枠) | ||

| 妻 | 1,000万円 | 妻 | 500万円 |

| 長男 | 1,000万円 | 長男 | 500万円 |

| 長女 | 1,000万円 | 長女 | 500万円 |

保険金の受取人が複数いる場合は、先に説明したように、受け取った保険金額に応じて非課税枠を各相続人で按分します。

したがって、この場合、妻・長男・長女それぞれ、受け取った保険金1,000万円のうち500万円部分に対して相続税が課税されます。

(事例2)

| 生命保険の受取人と保険金額 | 各相続人の非課税限度額(非課税枠) | ||

| 妻 | 3,000万円 | 妻 | 900万円 |

| 長男 | 1,000万円 | 長男 | 300万円 |

| 長女 | 1,000万円 | 長女 | 300万円 |

保険金の受取人が複数いる場合は非課税枠の按分を行います。

したがって、1,500万円の非課税枠を、以下のように配分します。

- 妻:900万円 = 非課税枠合計1,500万円 × 受け取った保険金3,000万円 ÷ 保険金総額5,000万円

- 長男、長女:300万円 = 非課税枠合計1,500万円 × 受け取った保険金1,000万円 ÷ 保険金総額5,000万円

(事例3)

| 生命保険の受取人と保険金額 | 各相続人の非課税限度額(非課税枠) | ||

| 妻 | 2,000万円 | 妻 | 1,500万円 |

| 長男 | 0円 | 長男 | 0円 |

| 長女 | 0円 | 長女 | 0円 |

保険金の受取人が1人しかいない場合には、保険金の非課税枠を独り占めすることができるため、妻が1,500万円の非課税枠をすべて使うことができます。

なお、相続税は、「相続税はいくらからかかる?いくらまで無税?相続税の目安を税理士が解説」の記事で解説した通り、財産額に応じて10%から55%の税金がかかります。

したがって、たとえば上記のケースで1,500万円の非課税枠をフルに使い、税率が30%だった場合は450万円の相続税を減らすことができます。

このように、まだ生命保険に入っていない場合は、生命保険を上手に活用することで相続税の支払いを抑えることができる場合があります。

生命保険の相続税の非課税枠を活用する場合のポイントと注意点

生命保険の非課税枠を活用した相続税対策における、ポイントと注意点について、特に重要な部分を解説します。

| ポイント | 注意点 |

| 生命保険金の非課税枠の対象となる受取人は、相続人です。 |

|

| 死亡保険金は法律上、相続財産ではないため、遺産分割の対象にはなりません。 | 親の死亡によって、子供である兄弟のどちらかが受け取った保険金を、兄弟で分けた場合は贈与税がかかります。 |

| 各相続人の非課税枠は、実際に受け取る保険金額の割合に応じて按分されます。 | 相続人に一律500万円の非課税枠があるわけではありません。 |

| 被保険者の年齢や病歴など生命保険に加入できる条件が保険会社ごとに異なります。 | 年齢制限は、一般的な生命保険で満80歳まで、一時払いの終身保険であれば満90歳までのことが多いです。したがって、相続税対策は早めに行う必要があります。 |

| 生命保険の契約関係をどうするかは注意しましょう。 | 上述したように、生命保険の契約関係によっては、相続税の対象になるか、所得税の対象になるか等が変わります。しっかり検討しないと、不必要な税金がかかる場合があります。 |

結局どんな生命保険に入ればいいの?

相続税対策に活用できる保険を、期間限定で無料でご紹介しています。

弊社では、税理士と保険会社が共同で考えて設計した保険があります。

相続税対策のための相続税の試算やアドバイスが必要であれば相談料(初回は原則2万円)が必要です。

ただし、そういったものが不要であり、「保険による相続税対策を実行することを決めている」「保険による相続税対策を考えている」方であれば、上記の保険や、保険会社による相談込みで無料でご紹介しています。

仮に500万円の保険をかけたとしても、亡くなった際に500万円返ってくる、そんな保険もあります。

そのような場合には、一時的にお金を預けるような形で、500万円×税率を仮に30%として、150万円の相続税を減らすことができます。

相続税対策を行うために生命保険の活用は有効ですが、結局、どんな保険に、どのように加入すれば良いのかわからない。そのような場合は、ぜひお気軽にお問い合わせください。

>>無料:期間限定プレゼント「10日で分かる相続対策の基礎講座」はこちらをクリック

なお、本記事に関して、今後の法令等の改正により記事の内容が変更される可能性がありますことをお含みおきください。また、行動を行った結果による責任については一切負いかねます。

人気記事

-

1

1 【相続税対策5選】生前にすべき節税方法を相続税に強い税理士が解説

相続税は、事前に対策をしておくことで数百万円、数千万円レベルで変わります。 この記事では、以下の疑問を税理士が解決します。 家族に遺す財産に、どのぐらいの相続税がかかるのか心配 相続税対策を始めるべき ...

-

相続税に強い税理士の見極め方と申告などを相談するタイミングを解説

相続が起きて税理士に相談するとき、「どの税理士に頼んでも一緒だろう」と思っていませんか? 実は、相続税の金額は、税理士の力量によって大きく変わることがあり、10人税理士がいれば、10人とも違う相続税額 ...

-

相続税の早見表 いくらからかかる?いくらまで無税?東京の税理士が解説

6人に1人 これは、東京で平成30年に亡くなった方の内、相続税の申告が必要だった方の数です。 「うちは大してお金がないから相続税は関係無い」と思われる方は多いですが、相続税は、意外と身近な税金です。 ...

【プロフィール】

一般社団法人 全国第三者承継推進協会 理事

ブラッシュメーカー株式会社 代表取締役

ブラッシュメーカー会計事務所 代表・税理士

【セミナー実績】

起業成功の絶対法則を学ぶ4時間(株式会社ウェイビー主催)

【その他】

税理士事務所向け商品:01顧問クラウドの開発責任者

【概要】

士業など専門家1,500人以上が協会員として所属する団体の理事に就任している。税理士法人古田土会計、国内最大手の税理士法人であるデロイトトーマツ税理士法人を経てブラッシュメーカー会計事務所を創業。 現在は、相続税の分野に力を入れて活動をしている。依頼者の相続が円滑に完了するためのサポートを行うことを、仕事の基本としている。

【ブラッシュメーカー会計事務所】

住所:東京都千代田区神田紺屋町28番紺屋ビル302号

電話:03-4500-2157

所属:東京税理士会

登録番号:131553