親にもしものことがあったとき、財産がいくらもらえるかや、相続税の負担について考えたことはありませんか?

今回は、兄弟がいる場合に気になる、以下の3点について税理士が解説します。

- 自分がどれくらいの財産を受け取れるのか?

- 相続税の負担はどうなるのか(具体例)

- 兄弟と相続で揉めないために行っておくべき対策

目次

兄弟がいる場合に、自分はどれくらいの財産を受け取れる?

いくら財産を受け取ることができるかの割合は、各家庭によって異なります。

- 母、父が亡くなった場合、その子どもである兄弟が受け取れる財産は、以下の事情で変わります。

- もう一方の親が生きているか(父が死亡したときに母が健在か)

- 兄弟の数が何人か

- 「遺言書の有無」や「遺産分割協議による話し合いの結果」

しかし、ある程度の基準はあります。したがって、以下で具体例を挙げながら解説していきます。

いくら財産を相続できる?法定相続分とは?

親が死亡した場合に兄弟が相続する財産の割合は民法で決められており、これを法定相続分といいます。

後で説明する遺言書や遺産分割協議による兄弟間の話し合いで、実際に財産をいくら受け取れるかは変えられます。

ただし、基本的な考え方としては、相続人である各兄弟は、この法定相続分を基に親の財産を分けることになります。

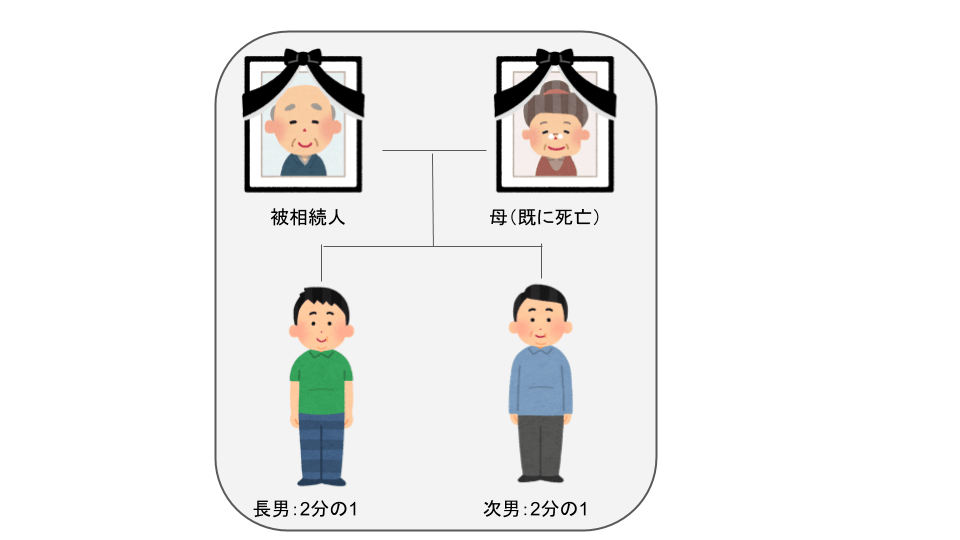

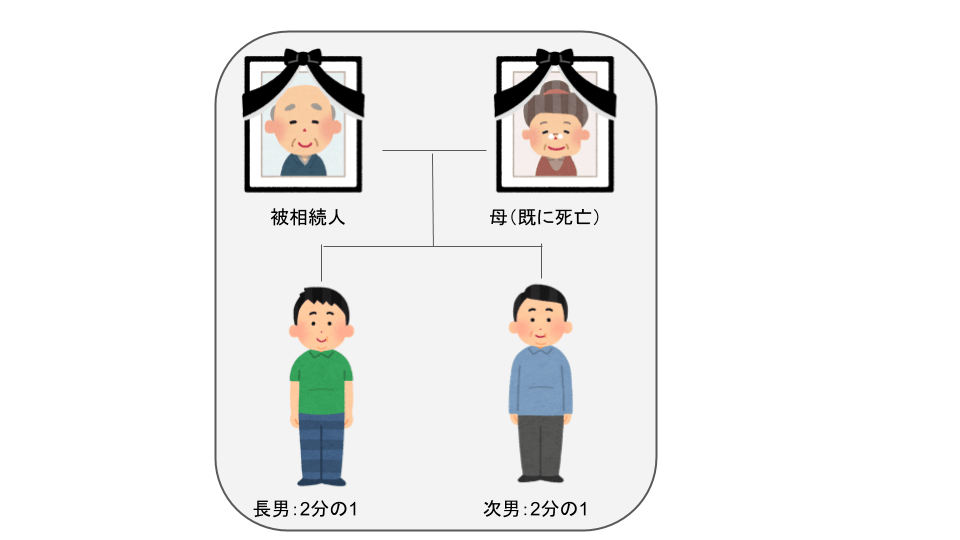

ケース①:片方の親(母)が数年前に死亡しており、今回もう一方の親(父)が死亡した場合で、子が複数人いるケース

このケースでは、今回死亡した父(「被相続人」といいます。)の子である兄弟は等しい割合で相続をしますので、長男、次男ともに法定相続分は2分の1となります。

なお、たとえば兄弟が3人いる場合には、それぞれの相続分は3分の1になります。

注意ポイント:

長男か次男か、男性か女性かなど、年齢や子どもの性別は法定相続分には全く影響が無い。

※姉妹の場合も同じく均等です(本文では、便宜的に兄弟と記載しています)。

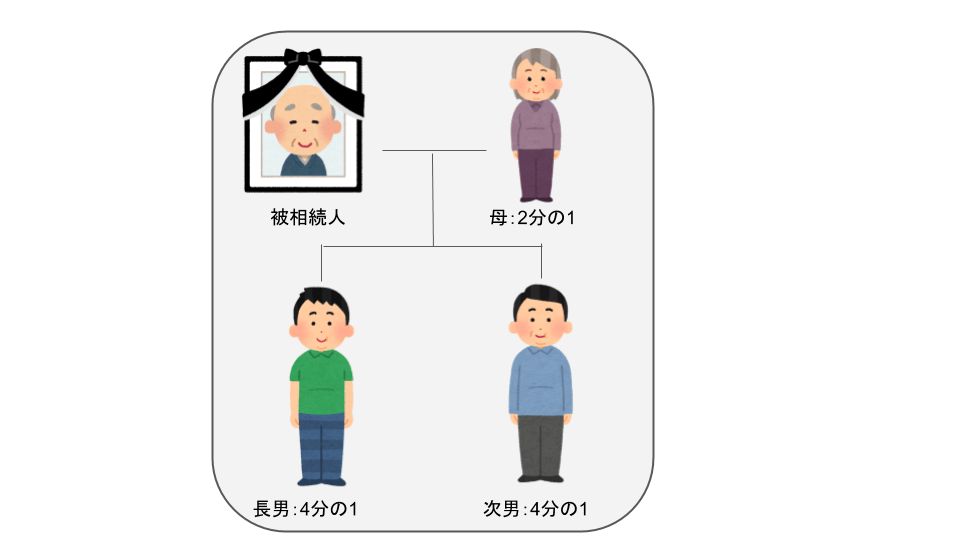

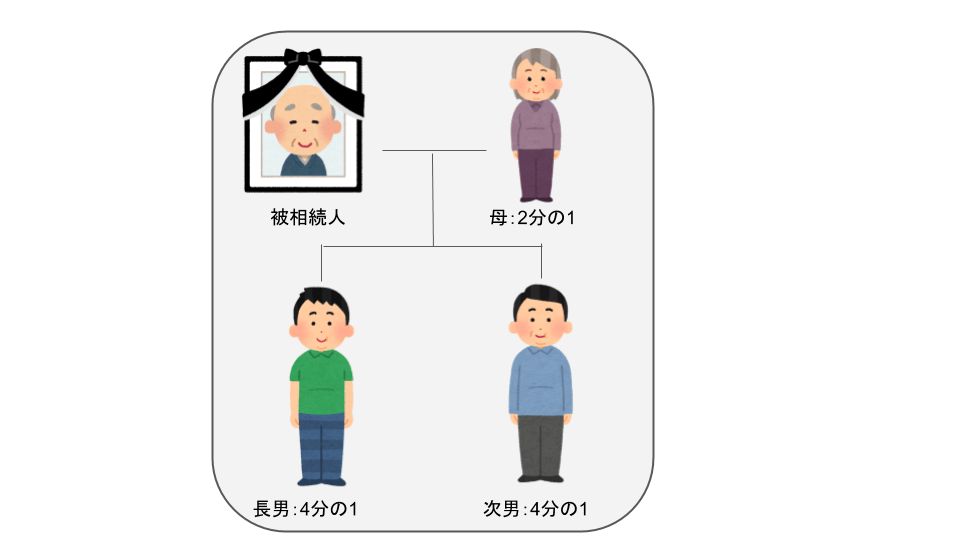

ケース②:片方の親(母)は生きており、もう一方の親(父)が死亡した場合で、子が複数人いる場合

このケースでは、まず被相続人(父)の配偶者である母が、2分の1の割合で財産を相続する権利があります。

なお、被相続人に子どもがいる場合の配偶者の法定相続分は、子どもの数にかかわらず、常に2分の1になります(従って、財産の2分の1を母が取得することになります)。

そして、残りの財産(全体の2分の1)を各兄弟が均等に分け合うこととなるため、相続分は、長男・次男それぞれ4分の1ずつになります。

なお、このケースでも、たとえば兄弟が3人いる場合には、母の相続分は2分の1で変わらず、残りの2分の1を兄弟3人で均等に分けますので、各兄弟の相続分はそれぞれ6分の1(2分の1÷3人)となります。

注意ポイント:

亡くなった方の配偶者(妻・夫)の相続分は、子どもがいるケースでは常に1/2。

子どもが何人いても変わらない。

財産の分け方は、法定相続分と異なる割合を決められる?

財産の分け方において、上記の法定相続分は絶対的なものではありません。

なぜなら、遺言書がある場合は遺言書による分け方が優先され、遺言書が無い場合には相続人同士の話し合い(遺産分割協議)で決めることになるからです。

上述したように、相続が発生した場合、相続人は、原則として法定相続分の割合で財産を相続するという考え方があります。しかし、当事者の意思でこの法定相続分と異なる割合を定めることが可能です。代表的なものとして遺言書、そして、相続人同士の話し合いである遺産分割協議によって、法定相続分と異なる割合で財産をわけることが可能です。

なお、遺言書とは、これから亡くなる方が、生前に自分の財産の分け方について遺言書という書面に残しておくことで、死後、その分け方で財産を分けさせることができる制度です。「遺言書」という名前自体は一般に浸透していますが、法的ルールを満たしていないと無効になる恐れがありますので、遺言書を書く場合は専門家に相談して書くことをお勧めします。

また、遺産分割協議とは、故人の死亡後に相続人間で話し合いを行い、財産の分け方等を決めることです。

原則として法定相続分が権利として定められているものの、遺産分割協議では法定相続分と異なる割合を決めることもできますので、個々のご家庭の事情に応じた遺産の分け方を行うことができます。

なお、遺言書と遺産分割協議については「遺言書は何歳から書けばいい?相続税に強い東京の税理士が徹底解説」で解説を行っていますので、詳しくはそちらの記事をご覧ください。

相続分は絶対的なものではない

兄弟がいる場合、実際いくら財産を受け取れる?事例を基に解説

ここまで、法定相続分についての解説と、遺言書・遺産分割協議による分け方を簡単に解説しましたが、事例を基に、実際いくら財産を受け取れるのか考えていきましょう。

事例①:父の遺言はなく、遺産分割協議によって法定相続分通りの遺産分けを行う場合

前提:

上記ケース②の相続関係で、被相続人は父、相続人は母・長男・次男の3人。

父の相続財産は、預貯金が1,000万円と父名義の自宅(土地1筆、建物1棟)のみ。

遺言書が無い場合、相続人同士で話し合い(遺産分割協議を行い)、遺産分けを行います。今回は、先ほど説明した法定相続分通りに分けることを前提とします。

相続分は、母:2分の1、長男:4分の1、次男:4分の1です。従って、この割合で各財産について単純に分けた場合は以下の通りとなります。

| 財産/相続人 | 母 | 長男 | 次男 | 合計 |

| 預貯金 | 500万円 | 250万円 | 250万円 | 1,000万円 |

| 土地 | 2分の1 | 4分の1 | 4分の1 | 1筆 |

| 建物 | 2分の1 | 4分の1 | 4分の1 | 1棟 |

このケースでは、土地と建物は、母・長男・次男の共有持ち分となります。

土地や建物の財産額がいくらか明確に算定することがむずかしいため、共有持ち分とし、1筆の土地などを相続人全員の共有所有物とすることがあります。

ただし、共有持ち分は、1筆の土地などを処分する際に容易に売却できなくなる等のデメリットがあるため、お勧めできない分け方です。

遺産分けを行う際は、遺産分割協議や遺言書によって、1筆の土地は1人にわける等、法定相続分にとらわれすぎず、柔軟に遺産分けを行うことが望ましいです。

事例②:遺産分割協議で柔軟に遺産の分け方を決めた場合

相続人である母・長男・次男の間でうまく遺産分割協議がまとまった場合には、法定相続分とは異なる割合で分けることができます。

たとえば、相続人3人の間で、「母は死亡した父と一緒に自宅に住んでおり、これからも住んでいくので、自宅をすべて相続させる。一方で、母は自宅があればお金は不要だと言っているので、兄弟で均等に分ける。」という遺産分割協議がされた場合には、以下のようになります。

| 財産/相続人 | 母 | 長男 | 次男 | 合計 |

| 預貯金 | 0円 | 500万円 | 500万円 | 1,000万円 |

| 土地 | 1筆 | ー | ー | 1筆 |

| 建物 | 1棟 | ー | ー | 1棟 |

※なお、相続税は現金による一括納付が原則とされているため、このケースでは、母が現金を一切相続しておらず、相続税の支払いができなくなる可能性があるため注意が必要です。相続税対策などの注意点については、「【相続税対策】現金がある人にできる節税方法3選を税理士が解説」の記事で解説しているため、こちらもあわせてご覧ください。

なお、たとえば、「長男が自宅の近くに住んでいて、父の介護をしていた。」など、兄弟間で金額に差をつけるべき事情がある場合であれば、長男の預貯金取り分を750万円、次男の預貯金取り分を250万円と決めることもできます(もちろん、次男が合意した上で、ということになりますが)。

兄弟がいる場合の相続税の負担はどうなるの?

次に、兄弟がいる場合の相続税の負担について解説します。

相続税は、まず家族・兄弟全員が負担する相続税のトータル金額を算定し、その後、財産をいくら引き継いだか、その割合に応じて全体の相続税のうち、何割を負担するのか決まります。

遺産分割協議において、法定相続分通りにわけるか、そうでない分け方によるかを決めるにせよ、相続人全員が、財産を引き継ぐ割合に応じてどのくらいの相続税を負担するかが決まります。

まず相続税の仕組みを簡単に解説し、具体例を基に、税額がいくらになるのか解説していきます。

相続税の仕組みとは?

相続税とは、相続などによって財産を取得した人に課税される税金です。

※詳細は「相続税はいくらからかかる?いくらまで無税?相続税の目安を税理士が解説」記事で解説していますので、そちらをあわせてご参照ください。

なお、概要を解説すると、以下の3つがポイントです。

- 相続などによって取得したプラスの財産から借金などのマイナスの財産を引いた合計額(課税価額)が、

- 基礎控除額(「3000万円+600万円×法定相続人の数」で算出されます。)を超えた場合に、その超えた部分に

- 法定の相続税の税率を掛けて算出した金額が支払うべき相続税額となります。

相続税は実際いくらかかるのか?具体例で見てみよう。

次の事例で相続税額を算出してみます。

前提:

母は数年前に他界しており、今回の被相続人は父、相続人は長男・次男の2人。

父の財産は、5,000万円とします。

内訳は預貯金が2,000万円と父名義の自宅(土地1筆、建物1個)のみ。土地の評価額は2,000万円、建物の評価額は1,000万円の合計(注:その他相続税の課税価格に影響のある財産等はないものとします。)父の遺言書はないが、兄弟間の遺産分割協議で、長男が土地と建物をすべて相続し、次男が預貯金をすべて相続することに決めた。

<財産の分け方>

| 財産/相続人 | 長男 | 次男 | 合計 |

| 預貯金 | 0円 | 2,000万円 | 2,000万円 |

| 土地 | 2,000万円 | ー | 2,000万円 |

| 建物 | 1,000万円 | ー | 1,000万円 |

| 合計 | 3,000万円 | 2,000万円 | 5,000万円 |

この例で言うと、兄弟2人が支払う相続税の総額は80万円となり、うち、長男が支払う相続税は48万円、次男が支払う相続税は32万円となります。

相続税について、順番に計算していきましょう。

- まずは相続税がかかる課税価格を計算し、その合計額を算出します。

上記の例でいうと、預貯金2,000万円、土地2,000万円+建物1,000万円の合計5,000万円です。 - 課税価格の合計額から基礎控除額を差し引き、課税対象となる財産の総額を計算します。

本事例では、法定相続人は長男と次男の2人のため、3,000万円+600万円×2=4,200万円が基礎控除額となります。

したがって、課税価格の合計額5,000万円―基礎控除4,200万円で、課税対象となる財産の総額は800万円となります。 - 課税対象となる財産の総額を、各法定相続人が法定相続分に従って取得したものとして、各法定相続人の取得金額を算出します。

長男と次男の法定相続分は2分の1ずつのため、課税対象となる財産の総額800万円×2分の1=400万円が長男・次男それぞれの取得金額になります。 - 取得金額に所定の相続税税率を掛けて算出した各法定相続人の算出税額を合算して、相続税の総額を計算します。

以下の相続税の速算表にもとづいて計算すると、

長男:取得金額400万円×10%=40万円

次男:取得金額400万円×10%=40万円

2つを合算して、80万円が、兄弟2人が支払わなければならない相続税の総額となります

(国税庁HP 相続税の税率 より) - 相続税の総額を、実際に財産を取得した割合によって各相続人の相続税額を計算します。長男:相続税の総額80万円×(長男の課税価格3,000万円÷課税価格の合計額5,000万円)=48万円

次男:相続税の総額80万円×(次男の課税価格2,000万円÷課税価格の合計額5,000万円)=32万円

よって、相続税として、長男は48万円を支払い、次男は32万円を支払うことになります(※)。

※実際には、これらの相続税額から各種税額控除額を差し引いた金額が納付金額になるため、この通りにいくわけではありません。また、このケースでは長男は預金を1円も継いでいないため、長男の自身の財産から相続税48万円を支払わなければならないことに注意が必要です。

兄弟との相続で揉めないためにとるべき対策とは?

「母は既に他界し、父もかなりの高齢。相続が起きたときに兄弟で揉めたくない・・」

ここでは、まず兄弟間の相続で揉め事になりやすいケースを取り上げ、そのような兄弟間の相続争いを未然に防ぐために取れる手段について解説します。

兄弟間の相続で揉めるケースとは?

前述したとおり、「兄弟間の法定相続分は等分であるため、公平なので揉めることはないのでは?」と思われる方もいるかもしれません。ただ、実際には、生前の親への貢献度の兄弟間の差などから、同じ割合の相続財産では公平ではない、と主張されるケースが多いのも事実です。

たとえば、長男は親の自宅の近くに住み、日常的に親の身の回りの世話や介護サービス業者とのやり取りをしており、一方で、次男は実家から離れた場所に住み、基本的に親の世話は兄に任せっきりにした、というようなケースです。

長男としては、自分が生前に親の面倒を見ていたのだから、弟よりも相続財産は多く受け取る権利がある、と主張するでしょう。

民法にはこのように、生前に被相続人に対してなんらかの貢献をした相続人により多くの相続分を与える制度として寄与分というものを設けています。

ただし、この寄与分は、「○○をしていたら相続分が○○増える」というように定量化することが難しく、また、基本的には遺産分割協議を行う際、相続人間の話し合いによって決められることが多く、必ずしも正当に評価されるとは限りません。

その場合には、被相続人の生前に多大な貢献をした相続人が、法定相続分に近い相続分では不平等だと言い出すことも少なくありません。

だからこそ、このような不公平な相続を防ぐために遺言書を作成しておくことが有効です。

遺言書があると揉めにくい。遺言書が無いと揉めやすい。

遺言書を残しておく

遺言書があれば、遺言書による財産の分け方が優先されます。

一人の相続人が、故人の生前に貢献をしているようなケースでは、もちろん被相続人としても、その相続人に世話をしてくれた分だけ遺産をあげたいと思うでしょう。

しかし、いざ相続が始まってしまうと、故人は既に死亡しているため、その意思を反映することはできず、結局、相続人間の協議で相続分が決まってしまいます。

故人の意思を反映させ、相続人間の実質な公平を叶えるものとして最も有効な生前対策の一つが遺言です。

たとえば上記のように、相続人である長男・次男のうち、長男が世話をしてくれていたようなときには、「長男に対し、自宅の土地○○、建物△△の持ち分すべて、及び預貯金の3分の2を長男に相続させる。」という内容の遺言書を残しておくと良いでしょう。

遺言書がなければ長男次男ともに2分の1ずつ不動産と預貯金を分けることになっていたものを、貢献の分だけ長男に多くの相続財産を残すことができます(※遺留分を侵害しないよう、遺言書を作成する際は弁護士等に相談しつつ、遺言書の作成を行いましょう)。

このように、遺言書を残しておくことで、被相続人の意思も反映させることができます。そして、何より相続人となる兄弟にとっても、親の意思が明確であることによって無用な争いを防ぐことができるということが最大のメリットです。

実際のケースでも、

- 「親の意思に反してまで相続財産がほしいとは思わない。」

- 「自分の持ち分は少なくなるが、親の意思を尊重したい」

と感じる方が多く、取り分が少なくなる相続人も納得できるようです。

- 「まだ相続なんて考えたくない」

- 「相続財産もたかが知れているし、私の家族は揉めることなんてない」

と考える方も多いですが、兄弟間の相続で揉めるケースは非常に多いです。親が生きているうちには考えもしなかった争いになると、亡くなった親も含めて、全員が悲しい思いをしてしまうことになります。

家族全員で一度話し合いの場を設けて、みんなが納得できるような遺言書を作成することをお勧めします。

まとめ

今回の記事では、主に以下の3点について解説しました。

- 兄弟がいる場合の財産の取り分(相続分)はどうなるのか

- 兄弟間の相続税の負担はどうなるのか

- 兄弟間の相続で揉めないためにできること

兄弟間の相続は原則的には法定相続分、相続税の負担ともに等分です。

しかし、遺言がある場合はもちろん、遺産分割協議によってどのような財産の分け方を行うかは、それぞれの家庭の事情によって異なります。

また、相続において財産の分け方を決める際は、相続税のことも念頭に置いて考える必要があります。

遺産分割協議や遺言で兄弟間の相続を決める際には、相続税の計算も複雑になり、また、相続税には控除や特例など検討すべきことが数多くあるため、単純に遺産の分け方を決めてしまうと、後で多額の相続税を支払うことになってしまうかもしれません。

そういった不測の事態を避けるためにも、

- 遺言書を作成したいとき

- 実際に相続が起こったとき

は、ぜひお早めにお問い合わせください。

タイムリミットはあとわずか?!今すぐご相談ください

「いつか相談しよう」と考えていると期限を過ぎてしまいます。

この期限で失敗した家庭を、今まで数多く見てきました。

相続税は、亡くなってからできる対策は限られます。

また、もし亡くなってから相続税申告の準備を始める場合、期限に間に合わせるのは大変です(資料収集など含め、依頼から申告までに3か月以上かかるケースが多いです)。

相続対策をするなら、認知症になってしまうと何も対策できなくなり、また、既にご家族の方が亡くなっているのであれば、いますぐ対応しなければ申告に間に合いません。

世の中には適当なサイトがいくつもあり、適当なことを言っているケースも少なくありません。

ただ、我々は、相続で失敗する家庭を1つでも減らしたい、そのような考えでこのサイトを税理士自らの手で運営しています。

このような思いから、条件さえ満たせば相談料は無料に設定しています。ただし、毎月先着10名様限定です。

本当に、悩んでいる時間がもったいないです。

今すぐ下のリンクをクリックして、ご相談ください。

人気記事

-

1

1 【相続税対策5選】生前にすべき節税方法を相続税に強い税理士が解説

相続税は、事前に対策をしておくことで数百万円、数千万円レベルで変わります。 この記事では、以下の疑問を税理士が解決します。 家族に遺す財産に、どのぐらいの相続税がかかるのか心配 相続税対策を始めるべき ...

-

相続税に強い税理士の見極め方と申告などを相談するタイミングを解説

相続が起きて税理士に相談するとき、「どの税理士に頼んでも一緒だろう」と思っていませんか? 実は、相続税の金額は、税理士の力量によって大きく変わることがあり、10人税理士がいれば、10人とも違う相続税額 ...

-

相続税の早見表 いくらからかかる?いくらまで無税?東京の税理士が解説

6人に1人 これは、東京で平成30年に亡くなった方の内、相続税の申告が必要だった方の数です。 「うちは大してお金がないから相続税は関係無い」と思われる方は多いですが、相続税は、意外と身近な税金です。 ...

【プロフィール】

一般社団法人 全国第三者承継推進協会 理事

ブラッシュメーカー株式会社 代表取締役

ブラッシュメーカー会計事務所 代表・税理士

【セミナー実績】

起業成功の絶対法則を学ぶ4時間(株式会社ウェイビー主催)

【その他】

税理士事務所向け商品:01顧問クラウドの開発責任者

【概要】

士業など専門家1,500人以上が協会員として所属する団体の理事に就任している。税理士法人古田土会計、国内最大手の税理士法人であるデロイトトーマツ税理士法人を経てブラッシュメーカー会計事務所を創業。 現在は、相続税の分野に力を入れて活動をしている。依頼者の相続が円滑に完了するためのサポートを行うことを、仕事の基本としている。

【ブラッシュメーカー会計事務所】

住所:東京都千代田区神田紺屋町28番紺屋ビル302号

電話:03-4500-2157

所属:東京税理士会

登録番号:131553