相続税は、故人から相続した財産に対して課される税金です。

しかし、故人から相続した財産ではないものの、相続税の計算をする際に、財産とみなして相続税が課税されるものがあります(「みなし相続財産」と呼びます)。

この記事では、「みなし相続財産」を論点に、以下の3つについて税理士が解説します。

- みなし相続財産の種類

- みなし相続財産がある場合の遺産分割争い

- 相続放棄していても受け取れる、その理由は?

ぜひ、最後までご覧ください。

>>無料:期間限定プレゼント「10日で分かる相続対策の基礎講座」はこちらをクリック

みなし相続財産とは

相続税を計算するうえで財産とみなされるもの

相続税は、故人の遺産額に応じて課税される税金です。

そして、相続税が課される遺産は、原則として、故人が亡くなった日時点で持っていた財産のことを指します。

しかし、相続税の計算をする上では、一般的に故人の遺産とは言えないようなものも財産とみなして相続税が課税されるものがあります(みなし相続財産)。

たとえば、以下のものが「みなし相続財産」として挙げられます。

- 故人が亡くなったことによって受け取ることになった生命保険金

- 故人が亡くなったことによって受け取ることになった死亡退職金

「みなし相続財産」は相続税の計算上財産とみなして計算するので、もちろん相続税の対象となります。

これらが漏れてしまうと相続税の罰金がかかってしまいますので、税理士に申告を依頼する際は、把握している情報を漏れなく伝えましょう。

みなし相続財産の具体例

みなし相続財産の具体例を6つご紹介します(相続税法第三条)。

- 生命保険金

- 退職手当金等

- 生命保険契約に関する権利

- 定期金(※)に関する権利

- 保証期間付定期金に関する権利

- 契約に基づかない定期金に関する権利

※定期金・・・一定の期限まで定期的に給付されるもの

生命保険金

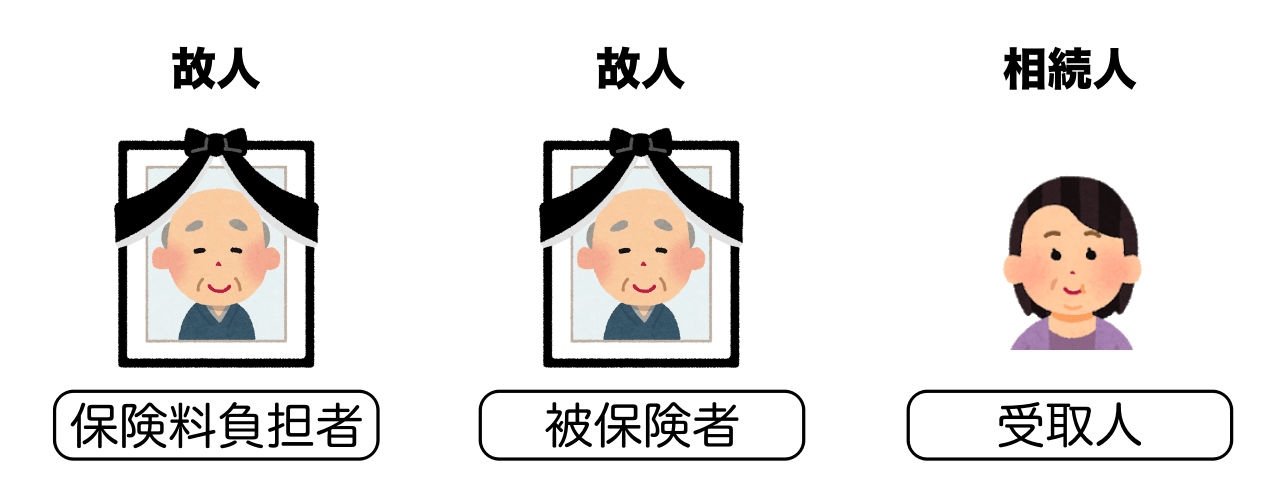

故人が亡くなったことによって相続人等が取得した生命保険金や損害保険金で、故人が負担した保険料に対する保険金は、みなし相続財産として扱われます。

具体的にみなし相続財産として扱われる生命保険金は、次の内容の保険契約です。

- 保険料負担者:故人

- 被保険者:故人(上記と同一人物)

- 受取人:相続人

故人が、自身が亡くなった場合に、相続人に保険金がおりるように保険料を支払っていたケースです。

これは、「故人が負担した保険料に対する保険金」というところがポイントです。

故人が自身に保険をかけ、保険料を自身で負担している場合は、生命保険金がみなし相続財産となります。

退職手当金等

死亡退職金などがこれに該当します。

故人が亡くなったことにより相続人へ支給されるもので、本来は故人に支給されるはずであった退職手当金、功労金その他これらに準ずる給与はみなし相続財産として扱われます。

なお、雇用主から受け取った弔意金は、通常は相続税の対象となることはありませんが、次の2つのケースでは相続税の課税対象として扱われるので注意が必要です。

弔慰金が相続税の課税対象となるケース

- 被相続人の雇用主などから弔慰金などの名目で受け取った金銭などのうち、実質上退職手当金等に該当すると認められる部分は相続税の対象になります。

- 上記1以外の部分については、次に掲げる金額を弔慰金等に相当する金額とし、その金額を超える部分に相当する金額は退職手当金等として相続税の対象となります。

(1) 被相続人の死亡が業務上の死亡であるとき

被相続人の死亡当時の普通給与の3年分に相当する額

(2) 被相続人の死亡が業務上の死亡でないとき

被相続人の死亡当時の普通給与の半年分に相当する額

(注) 普通給与とは、俸給、給料、賃金、扶養手当、勤務地手当、特殊勤務地手当などの合計額をいいます。引用:国税庁

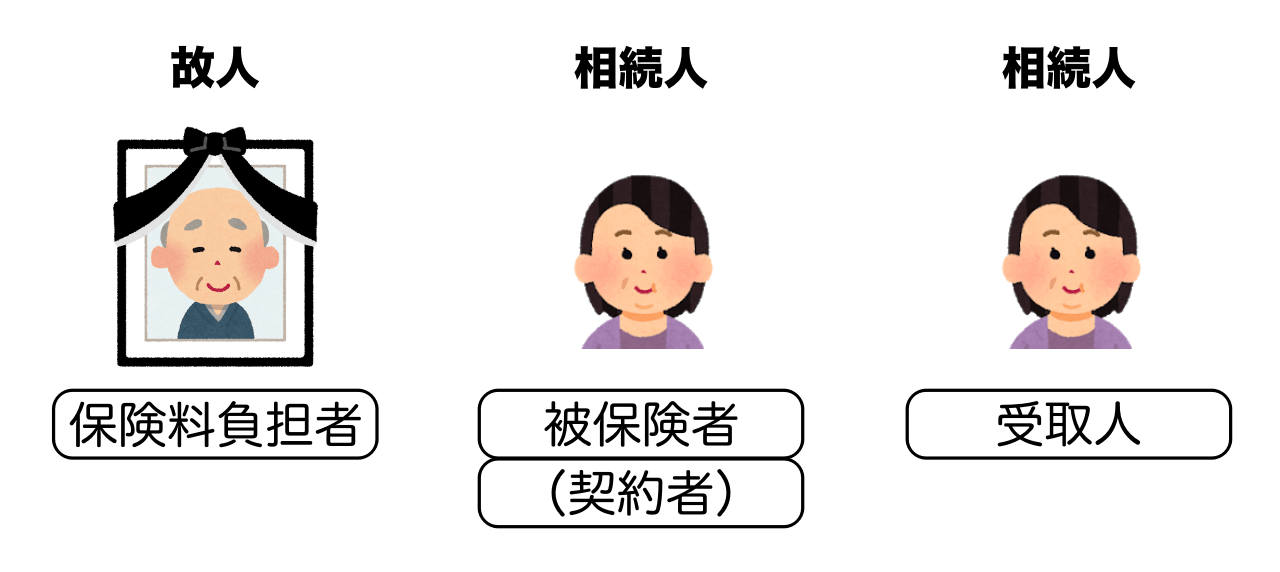

生命保険契約に関する権利

簡単に言うと、故人(父)が保険料を負担し、被保険者や受取人が母となっている保険です。

故人が亡くなった日時点でまだ保険事故が発生していない生命保険契約で、故人が保険料を負担し、契約者・被保険者が故人以外のものは、相続が起こった際、故人が負担した保険料相当額について契約者に実質的に財産の移転が行われていると考えられます。

この場合、解約返戻金等の額に対して相続税が課税されます。

祖父母が子や孫の保険料を負担することはよくありますが、相続税対策の観点から考えると効果的でない場合もあります。

※生命保険の解説について、詳しくは「生命保険による相続税の節税(相続税法12条の非課税枠)を税理士が解説」をご覧ください。

定期金に関する権利

故人が亡くなった日時点でまだ定期金給付事由が発生していない生命保険契約以外の定期金給付契約で、故人が掛け金や保険料を負担し、かつ故人以外が契約者となっているものは、相続が起こった際、故人が負担した掛け金等について、契約者に実質的に財産の移転が行われていると考えられます。

生命保険契約に関する権利と同じように、契約者が相続人で誰が掛け金や保険金を負担していた契約かが重要です。

このように、故人が掛け金や保険料を負担していた場合、その負担していた部分を契約者が相続(または遺贈)で取得したとみなして相続税の対象となる場合があることに注意が必要です。

保証期間付定期金に関する権利

故人が保証された一定期間にわたり定期金を受け取っていた定期金給付契約で、その期間内に受取人である故人が亡くなった場合に、引き続き故人の遺族等が定期金や一時金を受け取る権利のうち、故人が負担していた掛け金や保険料に相当する部分について、相続が起こった際、受取人が相続または遺贈によって取得したものとみなされます。

契約に基づかない定期金に関する権利

故人が亡くなったことによって相続人等が契約に基づかない定期金に関する権利を取得した場合は、その定期金に関する権利を相続または遺贈によって取得したものとみなされます。

みなし相続財産は原則として遺産分割の対象とならない

みなし相続財産は、原則として遺産分割の対象とはなりません。

たとえば生命保険金であれば、保険契約の中で保険金の受取人はすでに決まっています。

この受取人を遺産分割協議によって変更することはできません。

長男が保険金を多く受け取ったため、次男が、その分を考慮して遺産分割を行ってほしいと主張すると、揉めてしまうこともあります。

また、一度受け取った生命保険金を相続人で分割すると、契約上の保険金受取人から他の相続人へ贈与したこととなり、贈与税が課されてしまうことがあるので注意が必要です。

あらかじめ専門家へ相談した上で生命保険の受取人を決めることによって、争いのタネを残すことなく保険金を上手に活用することができるでしょう。

>>無料で相続に強い保険会社のご紹介を行っていますので、お気軽にお問い合わせください。

生命保険金と退職手当金等には非課税枠がある

生命保険金と退職手当金等には、ある一定の金額まで相続税がかからない非課税枠が設けられています。

この非課税枠を上手に活用することで、相続税の生前対策を行うこともできます。

これから相続税の対策を行う場合は、必ず活用しておきたい対策の一つです。

生命保険の非課税枠

故人が亡くなったことによって発生した生命保険金(死亡保険金)のうち、故人が保険料を負担していた部分に相当する生命保険金には、ある一定額まで相続税のかからない非課税枠があります。

生命保険金の非課税限度額は次の算式で求めることができます。

500万円 × 法定相続人の数 = 非課税限度額

生命保険金の受取人が相続人の場合、全ての相続人が受け取った保険金の合計額が上の算式によって計算した非課税限度額を超えるとき、その超える部分が相続税の課税対象になります。

ただし、生命保険金の受取人が相続人以外の場合は、生命保険金の非課税の適用はありません。つまり、子どもがまだ存命であり、孫が受取人となっている生命保険金については非課税の適用がありません。

相続税における生命保険金の非課税限度額について詳しくは「生命保険による相続税の節税(生命保険法12条の非課税枠)を税理士が解説」をご覧ください。

退職手当金等の非課税枠

退職手当金等も生命保険金と同様に非課税枠があります。

退職手当金等の非課税限度額も、生命保険金の非課税限度額同様に、次の算式で求めることができます。

500万円 × 法定相続人の数 = 非課税限度額

生命保険金と同様に、全ての相続人(相続を放棄した人や相続権を失った人を除く)が取得した退職手当金等を合計した額が非課税限度額以下の場合は、その退職手当金等には相続税が課税されません。

非課税となる退職手当金等の注意点

退職手当金が相続税で非課税となるかどうかの注意点を3つご紹介します。

- 相続人以外の人が取得した退職手当金等には非課税枠の適用はありません。

- 法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数をいいます。

- 法定相続人の中に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までです。

非課税限度額を超えた場合の計算

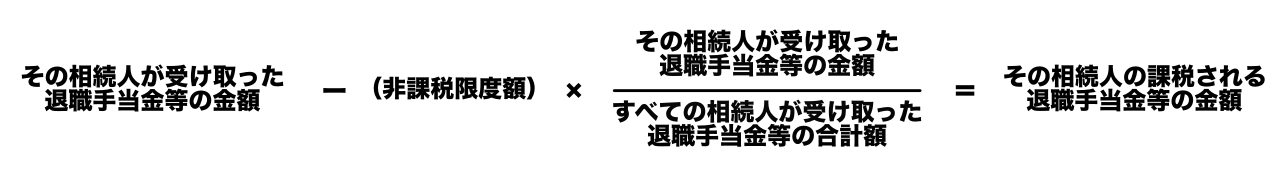

退職手当金等が非課税限度額を超えた場合、各相続人が受け取った退職手当金等のうち課税される金額は次の算式によって求めることができます。

(参考:国税庁)

各相続人が使える退職手当金等の非課税枠は、相続人全員が受け取った退職手当金等のうち、その相続人が受け取った退職手当金等の割合で計算されます。

たとえば、相続人である配偶者(妻)と長男が退職手当金等を次のように受け取ったとします。

- 配偶者:1,500万円

- 長男:500万円

法定相続人は2人なので非課税限度額は1,000万円となりますが、各相続人の非課税金額と、相続税が課税される退職手当金等の金額は次のようになります。

このように、受け取った退職手当金等の金額の割合に応じて、算出した非課税限度額1,000万円(500万円 × 法定相続人の数2人)を各相続人へ振り分けます。

みなし相続財産は相続放棄をしていても受け取ることが可能

みなし相続財産は、故人がもともと所有していた財産ではなく、その財産の取得者固有の財産として扱われます。

相続税の計算上は相続財産とみなして計算を行いますが、もともと取得者固有の財産のため、相続放棄していたとしてもその財産を受け取ることができます。

ただし、相続放棄をした方がみなし相続財産を取得した場合、相続税の対象となるため、場合によっては相続税の申告および納付が必要となる点には気を付けなければいけません。

また、相続放棄をした人は生命保険金の非課税金額および退職手当金等の非課税金額の適用はありません。

相続税のルールは非常にむずかしいです。以下のリンクから、無料で期間限定プレゼントを配信しています。ぜひ、この機会に手に入れてください。

>>無料:期間限定プレゼント「10日で分かる相続対策の基礎講座」はこちらをクリック

人気記事

-

1

1 【相続税対策5選】生前にすべき節税方法を相続税に強い税理士が解説

相続税は、事前に対策をしておくことで数百万円、数千万円レベルで変わります。 この記事では、以下の疑問を税理士が解決します。 家族に遺す財産に、どのぐらいの相続税がかかるのか心配 相続税対策を始めるべき ...

-

相続税に強い税理士の見極め方と申告などを相談するタイミングを解説

相続が起きて税理士に相談するとき、「どの税理士に頼んでも一緒だろう」と思っていませんか? 実は、相続税の金額は、税理士の力量によって大きく変わることがあり、10人税理士がいれば、10人とも違う相続税額 ...

-

相続税の早見表 いくらからかかる?いくらまで無税?東京の税理士が解説

6人に1人 これは、東京で平成30年に亡くなった方の内、相続税の申告が必要だった方の数です。 「うちは大してお金がないから相続税は関係無い」と思われる方は多いですが、相続税は、意外と身近な税金です。 ...

【プロフィール】

一般社団法人 全国第三者承継推進協会 理事

ブラッシュメーカー株式会社 代表取締役

ブラッシュメーカー会計事務所 代表・税理士

【セミナー実績】

起業成功の絶対法則を学ぶ4時間(株式会社ウェイビー主催)

【その他】

税理士事務所向け商品:01顧問クラウドの開発責任者

【概要】

士業など専門家1,500人以上が協会員として所属する団体の理事に就任している。税理士法人古田土会計、国内最大手の税理士法人であるデロイトトーマツ税理士法人を経てブラッシュメーカー会計事務所を創業。 現在は、相続税の分野に力を入れて活動をしている。依頼者の相続が円滑に完了するためのサポートを行うことを、仕事の基本としている。

【ブラッシュメーカー会計事務所】

住所:東京都千代田区神田紺屋町28番紺屋ビル302号

電話:03-4500-2157

所属:東京税理士会

登録番号:131553