不動産を売却したときには、数百万円、数千万円といった高額な「所得税」がかかります。

しかし、不動産を相続した場合、住むつもりがなければ売却を検討される方がほとんどです。

今回は、以下の2点について、重要なところにポイントを絞って税理士が解説します。

- 相続した不動産を売却したときにかかる税金

- 不動産売却にかかる税金を減らす2つの特例

※不動産は持っているだけで固定資産税などのコストがかかります。そのため、不要な不動産は早めに売却しないと家計を圧迫してしまいます。不動産の売却に関するご相談+税理士紹介のもと不動産会社の複数ご紹介を行っておりますので、不動産をお持ちの方は、ぜひ今すぐこちらをご覧ください。

目次

不動産を売却する時にかかる所得税と住民税

先祖代々の土地を5,000万円で売却したときの税金は、ざっと965万円。

これは、不動産の売却にかかる所得税と住民税の合計です。

不動産の売却にかかる所得税と住民税は、以下の通り算定されます。

(売却金額-(取得費+譲渡費用))× 税率

<税率表>

| 保有期間 | 所得税等 | 住民税 | 合計 |

| 5年以下(短期間) | 30.63% | 9% | 約40% |

| 5年超(長期間) | 15.315% | 5% | 約20% |

これはつまり、不動産を売却したときは、売却金額のだいたい20%か40%ほどの税金がかかるということです。

上記の通り、不動産の保有期間が5年以下であれば約40%、5年超と、長期間持っていれば約20%の税金がかかります。この保有期間は、自分が相続で引き継いだ時からでなく、亡くなった方(被相続人)が生前に手に入れたときから計算します。

したがって、相続で先祖代々の土地を引き継いだ場合は5年を超えてその土地を持っていることになるため、税率約20%が適用されます。

つまり、相続で引き継いだ不動産の売却は、売却金額の2割程の税金がかかるということです。

かかった経費は差し引きます

不動産の売却においては、経費を差し引いた、純粋な儲けに対して税金がかかります。

上述したように、不動産の売却にかかる税金は、売却金額から「取得費」と「譲渡費用」を差し引いた儲けに税率を乗じて計算します。

これは、不動産の売却金額から、不動産の購入に要した代金や、売却にかかった仲介手数料などを差し引いたあと、税率2割、4割を乗じて所得税等の支払いを計算すると言うことです。

なお、先祖代々の土地は資料がまったく残っておらず、不動産の購入にかかった代金がいくらかわからないことが普通です。

その場合は、不動産の売却代金の5%を取得費として扱います。

まとめると

ここまで解説したことをまとめると、先に説明した不動産の売却にかかる税金のシミュレーションを行うことができます。

売却金額5,000万円 - (取得費(5,000万円×5%) + 譲渡費用0) ×税率20.315% = 9,649,625円→約965万円

これが、先祖代々の土地を5,000万円で売却した場合の税金が、だいたい965万円となることの説明です。

かなり高額な税金ではありますが、売却金額5,000万円が手元に入りますので、税金を965万円支払っても差し引き4,000万円が自由に使えるお金として手元に残ります。

所得税の支払いを抑える特例

相続で引き継いだ不動産を売却する場合、税金の支払いを減らす特例制度があります。

今回は、代表的なものを2つご紹介します。

- 取得費加算の特例

- 空き家を売ったときの特例

うまく当てはまれば数百万円レベルで税金が変わることもありますので、不動産の売却をする前には、税理士に相談しておくと良いでしょう。

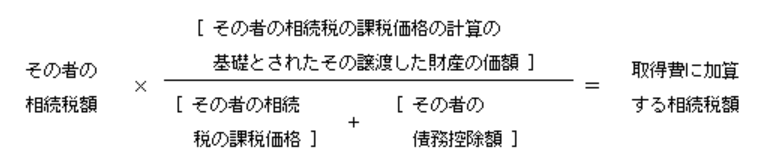

1.取得費加算の特例

不動産を相続したときには相続税がかかる。

ご両親などから不動産を相続したときは、相続税がかかります。

※相続税の仕組みについては、「相続税はいくらからかかる?相続税の目安を税理士が解説」の記事をご覧ください。

遺産額に応じていくら相続税がかかるかは変わりますが、この不動産を売却したときに、相続税に加えて所得税がかかるのは酷な話です。

したがって、亡くなってから3年10か月以内に相続した不動産を売却した場合、所得税の支払いを減らす特例制度があります。

具体的な算式は、以下の通りです。

これは、不動産の引き継ぎにかかった相続税を、その不動産の売却時に経費にできるという制度です。

相続税と所得税のダブルパンチにならないよう配慮がされています。

2.空き家を売ったときの特例

ご両親から実家を引き継いだ結果、空き家となってしまうことは多いです。

そのようなとき、一定の要件にあてはまった場合は最高3,000万円の特別控除を受けることができます。

つまり、3,000万円×税率20%とした場合、うまくはまれば600万円分の所得税を減らすことができます。

これは、売却金額が1億円以下であることや、1981年5月31日以前に建築されたことなどが要件となっています。

ただし、実際にこの特例が使えるかどうかの基準はかなり細かく設けられています。売却金額はもちろん、税金がいくらかかるかも人生設計に大きな影響を与えますので、売却前に税理士に相談しておくと良いでしょう。

相談サービスについて

不動産の売却に関する相談

相続で引き継いだ、不要な不動産はありませんか?

不動産は持っているだけで固定資産税などの税金がかかり、財産どころか負の遺産となってしまうこともあります。

税理士への相談+税理士紹介のもと、不動産会社からの複数見積もりサービスを受けられます。不動産をお持ちの方は、ぜひ、今すぐ不動産売却のご相談ぺージをご覧ください。

相続で引き継いだ資産の運用

相続「税」の対策も大事かもしれませんが、今ある財産をいかに守り、増やしていくかという観点も大事なことです。

弊社では、ご家族の方やご自身の資産運用のご相談を承っております。

株や不動産など、相続で継いだ財産を処分すべきか、現金をそのまま持っておくべきか、だれに相談したら良いかわからないかもしれません。

退職金が一度に入ってきたけれど、銀行にすすめられた投資信託に入って良いのだろうか。失敗すると、大事な財産が一気になくなってしまいます。

配当金生活に必要な資金やどのような運用方法があるか、「株の配当金生活は可能?いくら必要?高配当株の利回りは?税理士が解説」などで解説しています。月間30,000人の方がご覧になっていますので、こちらの記事も、ぜひあわせてご覧ください。

>>株の配当金生活は可能?いくら必要?高配当株の利回りは?税理士が解説

相続のこと、いつかやればいいでは遅いんです

※上記は、おひとり分の相続税申告書と、お預かり資料のボリュームの参考です。

相続税は、亡くなってからできる対策は限られ、亡くなってから申告の準備を始めても期限に間に合わせるのはとても大変です(資料収集など含め、ご依頼いただいてから申告までに3か月以上かかるケースが多いです)。

相続対策をするなら、生前、早めの方が良いでしょう。具体的に言えば65歳以上の方であれば対策を始めても早すぎることはありません。認知症になってしまえば何も対策できなくなってしまうからです。

人気記事

-

1

1 【相続税対策5選】生前にすべき節税方法を相続税に強い税理士が解説

相続税は、事前に対策をしておくことで数百万円、数千万円レベルで変わります。 この記事では、以下の疑問を税理士が解決します。 家族に遺す財産に、どのぐらいの相続税がかかるのか心配 相続税対策を始めるべき ...

-

相続税に強い税理士の見極め方と申告などを相談するタイミングを解説

相続が起きて税理士に相談するとき、「どの税理士に頼んでも一緒だろう」と思っていませんか? 実は、相続税の金額は、税理士の力量によって大きく変わることがあり、10人税理士がいれば、10人とも違う相続税額 ...

-

相続税の早見表 いくらからかかる?いくらまで無税?東京の税理士が解説

6人に1人 これは、東京で平成30年に亡くなった方の内、相続税の申告が必要だった方の数です。 「うちは大してお金がないから相続税は関係無い」と思われる方は多いですが、相続税は、意外と身近な税金です。 ...

【プロフィール】

一般社団法人 全国第三者承継推進協会 理事

ブラッシュメーカー株式会社 代表取締役

ブラッシュメーカー会計事務所 代表・税理士

【セミナー実績】

起業成功の絶対法則を学ぶ4時間(株式会社ウェイビー主催)

【その他】

税理士事務所向け商品:01顧問クラウドの開発責任者

【概要】

士業など専門家1,500人以上が協会員として所属する団体の理事に就任している。税理士法人古田土会計、国内最大手の税理士法人であるデロイトトーマツ税理士法人を経てブラッシュメーカー会計事務所を創業。 現在は、相続税の分野に力を入れて活動をしている。依頼者の相続が円滑に完了するためのサポートを行うことを、仕事の基本としている。

【ブラッシュメーカー会計事務所】

住所:東京都千代田区神田紺屋町28番紺屋ビル302号

電話:03-4500-2157

所属:東京税理士会

登録番号:131553